專業車輛抵押貸款(車輛抵押貸款業務)?

-----------

要 點

●汽車行業的回暖復蘇對汽車金融市場發展提供了重要支撐,汽車金融行業已形成了多元主體充分競爭的格局。近年來汽車品牌集團相繼設立汽車金融公司和融資租賃公司,形成優勢互補的金融服務體系;

●發行資產支持證券已成為汽車金融公司和融資租賃公司重要的融資渠道之一,共11個汽車品牌集團旗下汽車金融公司和融資租賃公司同時發行過資產證券化產品;

●同一汽車品牌集團下發行的汽車租賃ABS產品相較于汽車貸款ABS產品,通常入池資產加權平均合同期限更長,加權平均初始貸款價值比和加權平均利率更高,包含一定比例的彈性還款資產,符合其客群相對下沉的特征;

●汽車貸款ABS產品表現一般優于汽車租賃ABS產品,其中一汽、寶馬和奔馳旗下兩類產品的表現總體接近,而上汽和吉利旗下的汽車租賃ABS產品累計違約率明顯高于汽車貸款ABS產品,各期產品之間也存在一定差異。

汽車行業的回暖復蘇對汽車金融市場發展提供了重要支撐,汽車金融行業已形成了多元主體充分競爭的格局。近年來汽車品牌集團相繼設立汽車金融公司和融資租賃公司,形成優勢互補的金融服務體系。

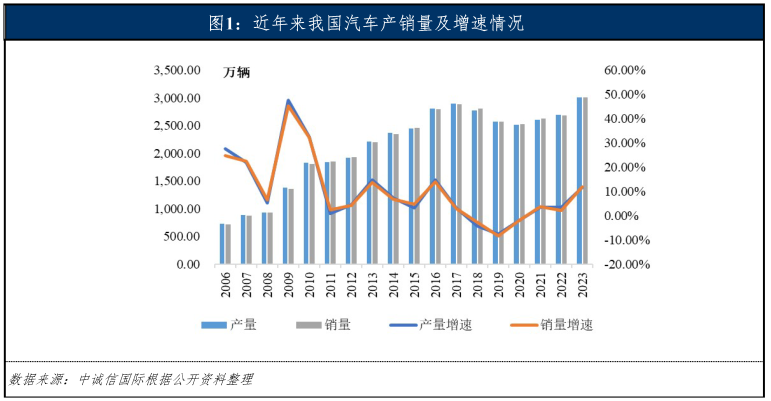

汽車行業是我國國民經濟的重要支柱產業之一。2023年,在促進消費、穩定經濟的政策支持下,國內汽車行業連續三年實現產銷雙增,當年汽車總產量和總銷量分別達3,016.1萬輛和3,009.4萬輛,同比分別增長11.62%和12.02%,汽車行業的回暖復蘇將對汽車金融市場的發展起到重要推動作用。

目前我國汽車金融行業已形成了汽車金融公司、商業銀行、融資租賃公司等多元主體充分競爭的格局,不同類別的金融機構各有優勢。汽車金融公司大部分依托于主機廠背景,與主機廠的協同能力更強,且專精于汽車金融領域,具有較強的風控能力;商業銀行依靠自身豐富的金融產品綜合服務、低資金成本、線下網點覆蓋度高等優勢,在近年來資產端增長承壓的情況下,持續發力汽車金融業務;而融資租賃公司展業更加靈活,在開展汽車金融業務時能以較低的首付比例甚至零首付吸引顧客,有利于吸引下沉市場、服務長尾人群。據統計,2022年汽車金融領域中商業銀行約占42%的市場份額,汽車金融公司約占41%的市場份額,融資租賃公司約占17%的市場份額。

我們注意到,近年來不斷有汽車廠商集團新設或收購融資租賃公司,同步布局汽車金融公司和融資租賃公司。例如,一汽集團于2012年與吉林銀行共同出資組建一汽汽車金融有限公司,于2016年通過子公司一汽資本控股有限公司發起設立一汽租賃有限公司;寶馬集團于2010年通過德國寶馬股份公司和華晨寶馬汽車有限公司出資組建寶馬汽車金融(中國)有限公司后,又于2016年通過BMW Holding B.V.收購先鋒國際融資租賃有限公司。據統計,截至2023年末至少20家汽車品牌集團旗下同時擁有汽車金融公司和汽車融資租賃公司。汽車廠商設立汽車金融公司和汽車融資租賃公司的首要目的都是提供汽車消費融資支持,助力車輛銷售,最大化品牌效應,因此制定合理的經營策略和分工定位,對于發揮兩類牌照各自的優勢至關重要。

發行資產支持證券逐漸成為汽車金融公司和融資租賃公司重要的融資渠道之一,同一汽車品牌集團旗下汽車金融公司和融資租賃公司同時發行資產證券化產品的情況較為普遍。

汽車金融是典型的資本密集型行業,業務發展促使融資需求不斷攀升。就汽車金融公司而言,其融資渠道主要為通過非銀行股東存款、金融債券、資產支持證券、銀行間同業拆借市場進行融資等。盡管各汽車金融公司的融資結構因其所處的發展階段或融資策略差異而各不相同,但總體來看汽車金融公司的融資渠道逐漸從單一的銀行借款和資本金注入向更多元化的方向延伸,以拓寬融資渠道、減少對銀行同業借款的依賴。由于資產證券化在資產端及負債端期限的良好匹配,并且能夠有效降低流動性風險,近年來已成為汽車金融公司的主要融資手段之一。

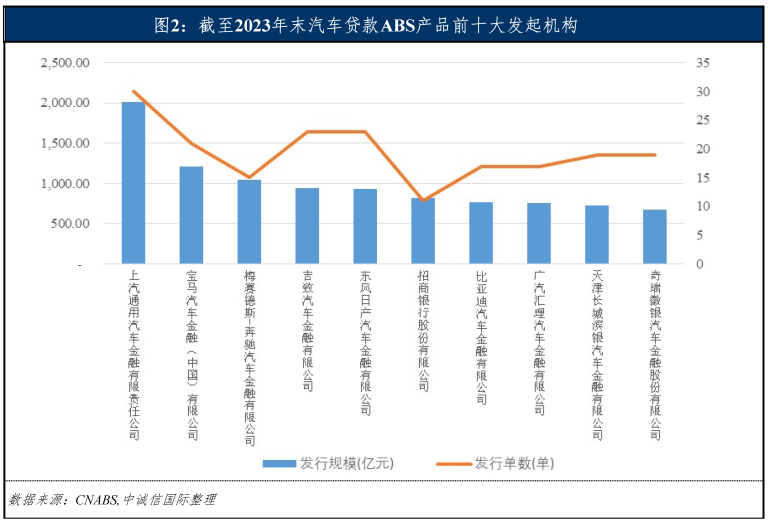

截至2023年末,我國銀行間市場累計發行320單個人汽車抵押貸款證券化產品(以下簡稱“汽車貸款ABS產品”或“車貸ABS產品”),發行規模合計14,053.99億元,涉及28家發起機構,包括汽車金融公司、商業銀行和汽車集團財務公司。其中,由汽車金融公司發起的車貸ABS產品累計281單,規模合計12,338.99億元,占比分別為87.81%和87.80%,是汽車金融ABS領域最為活躍的融資主體。其中上汽通用汽車金融有限責任公司、寶馬汽車金融(中國)有限公司和梅賽德斯-奔馳汽車金融有限公司的發行規模位列前三,占比分別為14.30%、8.64%和7.45%。

就融資租賃公司而言,資金來源主要為銀行借款、發行非金融企業債務融資工具、企業資產支持證券等。相較于汽車金融公司,融資租賃公司的融資渠道較為單一,且融資成本更高。尤其是部分融資租賃公司受股東背景、資本實力、資產質量等因素影響,信用水平一般,通過資產證券化的方式進行融資,能夠有效盤活存量資產、拓寬融資渠道。

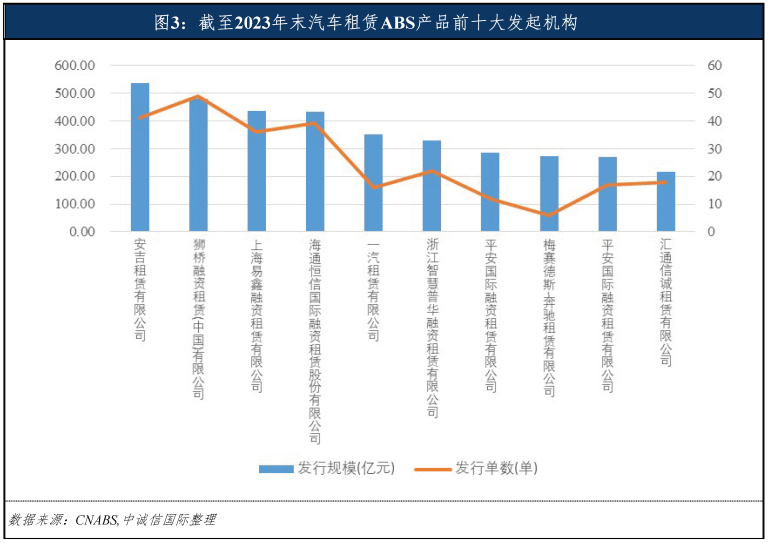

截至2023年末,我國銀行間及交易所市場累計發行465單汽車融資租賃資產證券化產品(以下簡稱“汽車租賃ABS產品”),發行規模合計5,016.85億元。盡管汽車租賃ABS產品發行規模只有汽車貸款ABS產品發行規模的35.70%,但發行單數是汽車貸款ABS產品發行單數的1.45倍,可見汽車租賃ABS產品的單筆融資規模更小,發行頻率更高。從原始權益人來看,汽車租賃ABS產品涉及的原始權益人共67家[1],其中融資租賃公司62家,按照股東背景不同,可以劃分為廠商系、經銷商系、專業租賃系、互聯網系等。廠商系汽車融資租賃公司的股東背景為汽車制造廠商,代表公司包括先鋒國際融資租賃有限公司(以下簡稱“先鋒租賃”)、安吉租賃有限公司(以下簡稱“安吉租賃”)、浙江智慧普華融資租賃有限公司(以下簡稱“智慧租賃”)等,主要經營集團內汽車品牌業務;經銷商系汽車融資租賃公司的股東背景為汽車經銷商,代表公司匯通信誠租賃有限公司,其股東廣匯汽車服務集團股份有限公司主營業務為乘用車經銷與服務,覆蓋廣泛的乘用車品牌,同時服務二手車市場;互聯網系汽車融資租賃公司代表公司上海易鑫融資租賃有限公司,其股東易鑫集團有限公司是專業的汽車金融交易平臺,主要從事汽車交易平臺業務。其中,廠商系汽車融資租賃公司18家,發行汽車租賃ABS產品累計154單,規模合計2,131.86億元,占全部汽車租賃ABS產品的比例分別為33.12%和42.49%。

我們也注意到,截至2023年末,共11家汽車品牌集團下的汽車金融公司(或財務公司)和融資租賃公司同時發行過汽車貸款ABS產品和汽車租賃ABS產品。同一汽車品牌集團下,汽車貸款ABS產品發行普遍早于汽車租賃ABS產品,例如通用在2008年,豐田、東風、廣汽在2014年就開始發行汽車貸款ABS產品,但直到2021~2022年間才開始通過發行汽車租賃ABS產品融資,主要是因為汽車金融公司成立較早,而融資租賃公司多為新設或收購。同時,汽車貸款ABS產品每單的發行規模更高,因此,同一汽車品牌集團通過發行的汽車貸款ABS產品的融資規模明顯高于發行汽車租賃ABS產品。從發行頻率上看,近年來同一汽車品牌集團下汽車貸款ABS產品和汽車租賃ABS產品的發行頻率趨于一致,且總體上內資汽車品牌集團較外資汽車品牌集團更加活躍。但我們也注意到,上汽在“上和2021-1”后未新發行汽車貸款ABS產品,但安吉租賃持續以發行汽車租賃ABS產品的方式融資,自2022年起共發行17單。

資產池特征方面,同一汽車品牌集團下發行的汽車租賃ABS產品相較于汽車貸款ABS產品,通常入池資產加權平均合同期限更長,加權平均初始貸款價值比[2]和加權平均利率更高,包含一定比例的彈性還款資產,符合其客群相對下沉的特征。

中誠信國際選取了5家同時公開發行過汽車貸款ABS和汽車租賃ABS產品的汽車品牌集團,分別為一汽、上汽、吉利、寶馬和奔馳,通過觀察其資產池特征和存續期表現,分析在同一汽車品牌集團下,汽車金融公司(或財務公司)和融資租賃公司資產質量的差異。值得注意的是,由于證券化資產經過嚴格篩選,其特征和信用表現與樣本公司全量資產可能存在一定的差異,并不能完全反映樣本公司整體資產情況。

從資產池特征來看,一汽、吉利和寶馬發行的汽車貸款ABS和汽車租賃ABS產品在單筆平均未償本金余額、加權平均合同期限、加權平均剩余期限、加權平均利率等指標上較為接近,但汽車租賃ABS產品加權平均初始LTV一般高于汽車貸款ABS產品;而上汽和奔馳發行的汽車貸款ABS和汽車租賃ABS產品在單筆平均未償本金余額、加權平均初始LTV、加權平均利率等指標上存在明顯差異。

入池車輛品牌方面,一汽、上汽、寶馬、奔馳發行的汽車貸款ABS和汽車租賃ABS產品入池車輛品牌類似;從安吉租賃披露的信息來看,其在2021年以后發行的汽車租賃ABS產品入池車輛品牌也與此前發行的上和ABS較為類似。從入池車輛上看,上述5家汽車品牌集團旗下的汽車金融公司和融資租賃公司服務的汽車品牌沒有明顯差異。

單筆平均未償本金余額除了受到車輛價格因素影響外,還與賬齡、首付比例以及還款方式等因素有關。由于汽車融資租賃沒有最低首付比例限制,通常而言其首付比例低于汽車貸款。上述5家汽車品牌集團發行的證券化產品也反映了這一特征,汽車租賃ABS產品入池資產的加權平均初始LTV均高于汽車貸款ABS產品,一般相差5個百分點左右。其中,吉時代ABS與智慧ABN的加權平均初始LTV的均值最為接近,僅相差2.49個百分點,且智慧ABN的加權平均初始LTV的均值也低于其他汽車租賃ABS產品;而上元/上和ABS與安吉/長三角ABN的加權平均初始LTV的均值差距最大,安吉/長三角ABN高出14.99個百分點,主要是因為上元/上和ABS入池資產的首付比例集中于30%~60%,而安吉/長三角ABN入池資產的首付比例集中于20%~40%。

期限方面,除奔馳外汽車租賃ABS產品入池資產平均加權合同期限和平均加權剩余期限都略長于汽車貸款ABS產品,但差異不大,平均加權合同期限均不超過3.5年,平均加權剩余期限均不超過2.5年。為吸引下沉市場、服務長尾人群,汽車融資租賃公司通常更傾向于為客戶提供更長期限的產品。但可能考慮到證券化產品投資者偏好,發行方選取了更多期限適中的資產。

還款方式方面,汽車貸款ABS和汽車租賃ABS產品入池資產的還款方式都以等額本息為主,但部分產品也有一定比例的等額本金、彈性還款以及以上幾種組合還款的資產入池。例如,德寶天元ABS入池資產就包含部分彈性貸款,即在貸款協議中除每月分期還款以外也規定了一筆最終彈性尾款,同時在ABS產品合格標準中約定了不超過25%的彈性貸款占比。而速利銀豐ABN入池資產包含較高比例的尾款方案產品,承租人可以選擇支付尾款以回購租賃車輛、尾款展期或者不支付尾款返還租賃車輛。

利率方面,廠商系汽車金融公司和汽車融資租賃公司服務于集團內汽車品牌銷售,一般享有主機廠商貼息政策,因此發行的汽車貸款ABS和汽車租賃ABS產品的入池資產加權平均利率通常較低。但我們也注意到,安吉/長三角ABN入池資產加權平均利率的均值較高,且明顯高于上元/上和ABS,主要是因為安吉租賃早年以集團外經濟型汽車品牌融資租賃業務為主,且銷售渠道較為下沉,其發行的安吉ABN2018-1和安吉ABN2019-1入池資產加權平均利率分別達到13.07%和11.30%;自2019年下半年起,安吉租賃開始涉足集團內汽車品牌,與主機廠、經銷商開展合作融資租賃貼息業務,其發行的汽車租賃ABS產品的入池資產加權平均利率逐漸下降,并趨近于上和ABS。另外,速利銀豐ABN入池資產加權平均利率的均值也明顯高于速利銀豐ABS,我們推測是因為速利銀豐ABN入池資產中有尾款的占比較高,面臨一定的尾款支付風險,因此需要更高的風險補償。特別的,吉利旗下的智慧ABN入池資產加權平均利率的均值較吉時代ABS低89BP,可能是因為兩者在入池車輛類型和品牌上都有一定區別。吉時代ABS入池車輛品牌除了吉利以外,還包括領克、沃爾沃、幾何等,且不同期入池車輛品牌和各品牌占比都存在差異;而部分智慧租賃ABN產品還有一定比例的商用車或者新能源乘用車產品入池。不同類型、不同品牌的車型面向的客群不同,主機廠的貼息政策也不同,導致各期產品入池資產加權平均利率的波動。

綜上所述,盡管同一汽車品牌集團旗下的汽車金融公司和融資租賃公司都面向集團內品牌提供金融服務,但提供的融資產品或多或少存在差異。一般而言,汽車融資租賃公司為吸引下沉市場、服務長尾人群,其提供的產品通常具備首付比例更低、融資期限更長、還款方式更靈活的特點,但相應地融資成本也通常更高;而汽車金融公司以按月等額本息還款的標準化貸款產品為主。

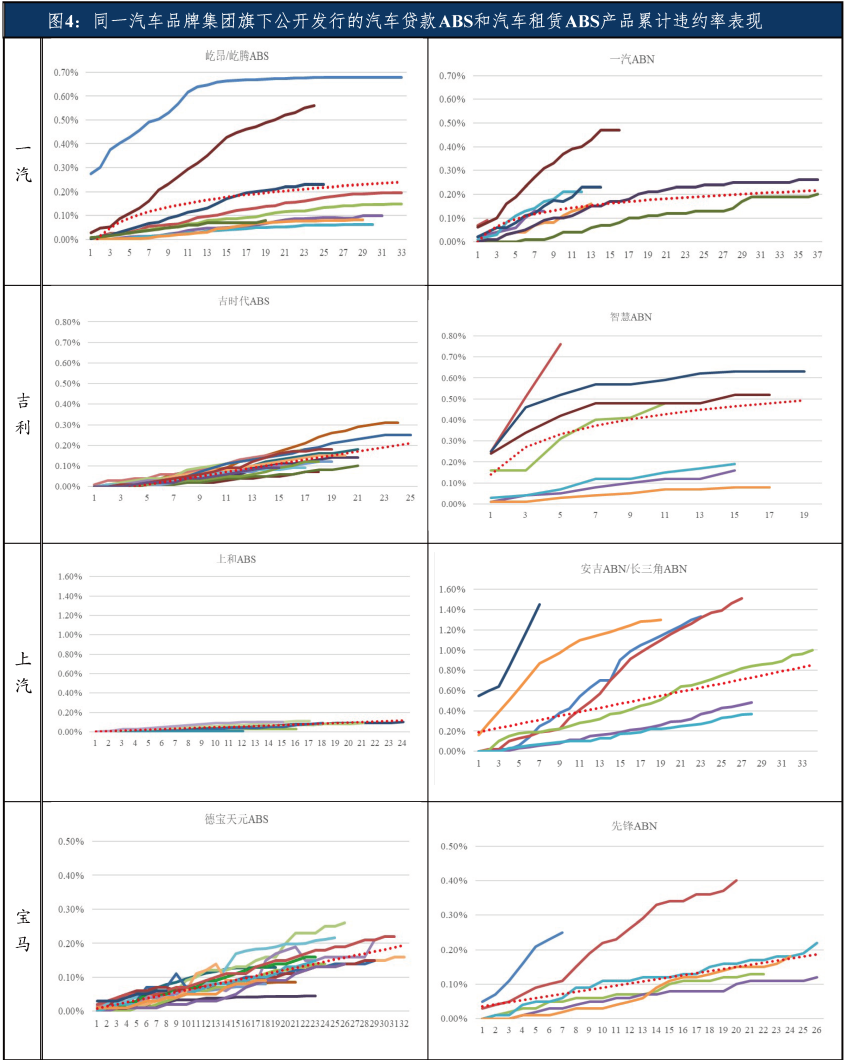

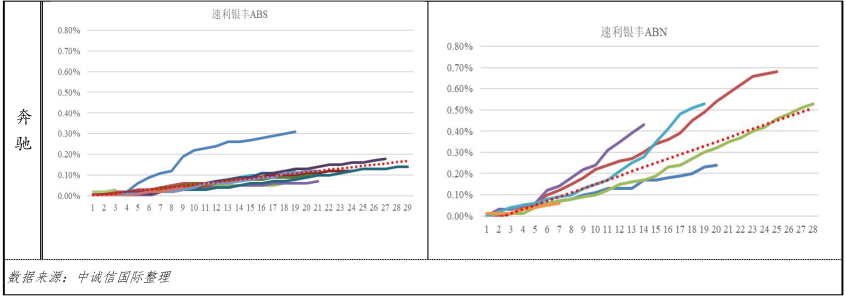

從公開發行產品的存續期表現來看,汽車貸款ABS產品表現一般優于汽車租賃ABS產品,其中一汽、寶馬和奔馳旗下兩類產品的表現總體接近,而上汽和吉利旗下的汽車租賃ABS產品累計違約率明顯高于汽車貸款ABS產品,但各期產品之間也存在一定差異。

從上述5家汽車品牌集團公開發行的汽車貸款ABS和汽車租賃ABS產品存續期表現來看,汽車貸款ABS產品表現總體較好,累計違約率主要集中在0.30%以下,也反映出汽車金融公司的客群更為優質。同一汽車品牌集團發行的汽車貸款ABS產品和汽車租賃ABS產品對比來看:

一汽和寶馬發行的汽車貸款ABS和汽車租賃ABS產品在資產池特征相近的同時,表現也較為相似,累計違約率主要分布在0.30%以內。

速利銀豐ABN累計違約率主要集中在0.40%~0.70%之間,普遍高于速利銀豐ABS。結合兩者資產池特征的差異,我們推測可能與速利銀豐ABN入池資產包含較高比例的附尾款產品有關,其較高的資產池加權平均利率也反映了這類產品需要更高的風險補償。此外,在計算口徑上速利銀豐ABS將拖欠超過180天的貸款認定為違約貸款并以此計算累計違約率,而速利銀豐ABN認定違約貸款的標準為拖欠超過90天的貸款,速利銀豐ABN計算違約率口徑更為嚴格。若在相同口徑下,兩者累計違約率的差異將縮小。總體來看,奔馳發行的兩類產品的資產表現具有一定的相似度。

智慧系列ABN在不同時期發行的產品累計違約率走勢出現分化,2020~2021年發行的產品累計違約率相對較低,與吉時代ABS累計違約率接近;而之后發行的產品累計違約率上行至0.50%~0.70%之間,智慧ABN2023-1還有繼續上行趨勢。我們認為,一方面2019年下半年為減少集團內部競爭,智慧租賃與吉致汽車金融分業經營并對經銷商進行了劃分,導致兩者資產表現逐漸出現分化;另一方面,兩者在各期產品中入池車輛類型和品牌的差異也可能對資產表現產生一定影響。

而安吉租賃與上汽財務發行的產品累計違約率表現差異更加明顯。上和ABS累計違約率基本在0.10%以下,相較其他汽車金融公司發行的汽車貸款ABS產品累計違約率更低,且資產表現穩定。但安吉租賃發行的ABN產品的累計違約率基本為同時期發行的上和ABS的4~8倍,部分產品累計違約率超過了1.5%。此外不同時期發行的安吉/長三角ABN的存續期表現差異很大,可能與其業務定位和經營思路的變化有關。早年為避免與商業銀行或汽車金融公司的競爭,安吉租賃以三、四線城市為目標區域,直至2019年下半年開始涉足集團內汽車品牌,2022年又調整業務方向減少集團內汽車品牌的投放,最終反映在其不同時期發行的汽車租賃ABS產品累計違約率出現較大范圍的波動。

結 論

綜上,同一汽車品牌集團旗下汽車金融和汽車融資租賃兩類子公司由于業務定位不同,導致資產特征和風險表現都出現了一定差異。總體上,汽車金融公司以提供標準化的貸款產品為主,客群更為優質,使得其發行的汽車貸款ABS產品累計違約率更低,表現更為穩定;而汽車融資租賃公司主要面向下沉市場,其提供的融資產品首付比例更低、融資期限更長、還款方式更靈活,但降低融資門檻的同時也面臨更高的資產違約風險。

2023年7月,國家金融監督管理總局發布了《汽車金融公司管理辦法》,正式允許汽車金融公司開展售后回租融資租賃業務。考慮到汽車金融公司在牌照、資金和政策等方面的優勢,不排除汽車金融公司向融資租賃業務滲透的可能性,在服務集團內汽車品牌銷售的基礎上,汽車金融公司和汽車融資租賃公司可能都需要尋找新的業務定位,這兩類公司的資產特征和風險表現也有待持續觀測。

[1] 同一單產品涉及多家原始權益人的情況按一家統計。

[2] 初始抵押率、初始貸款價值比系根據貸款合同/租賃合同金額除以車輛價格計算,因此初始抵押率、初始貸款價值比越高,首付比例越低,本文用初始抵押率、初始貸款價值比來衡量首付比例。

END